فارکس در ایران

فارکس در ایران

سه نوع اصلی از حرکات قیمت وجود دارد: روندها، ادامه ها، و واژگونی ها. به یک معامله گر به خوبی گرد، درک هر سه نوع ضروری است. در این مقاله ، من بررسی واژگونی برای کمک به شما ساخت پایه و اساس قوی در عمل قیمت و تجزیه و تحلیل فنی ، خواهم کرد.

همان طور که از نام پیداست، واژگونی روند یک واژگونی در جهت قیمت است. درک چگونگی تجارت واژگونی به این معنی است که شما می توانید یک روند با نام تجاری جدید در نزدیکی آغاز آن را وارد کنید و یا خروج از بازار قبل از آن در جهت مخالف می رود.

بیا شروع کنیم .

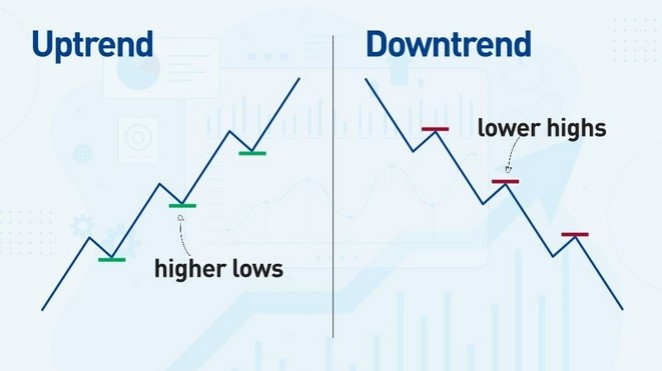

بیایید ابتدا یک روند را تعریف کنیم. یک روند زمانی است که قیمت به طور مداوم در جهت رو به بالا یا رو به پایین حرکت می کند:

برگشت روند زمانی است که قیمت روند را در جهت مخالف معکوس می کند.

در محدوده دایره، قیمت یک ‘الگوی واژگونی' خواهد ساخت. الگوی واژگونی می تواند سریع با نوسانات کمی و یا ممکن است زمان زیادی را به شکل با بسیاری از نوسانات. واژگونی ها به اشکال مختلف می آیند، بنابراین بیایید به برخی روش ها نگاه کنیم که می توانید از آن برای شناسایی این الگوها استفاده کنید.

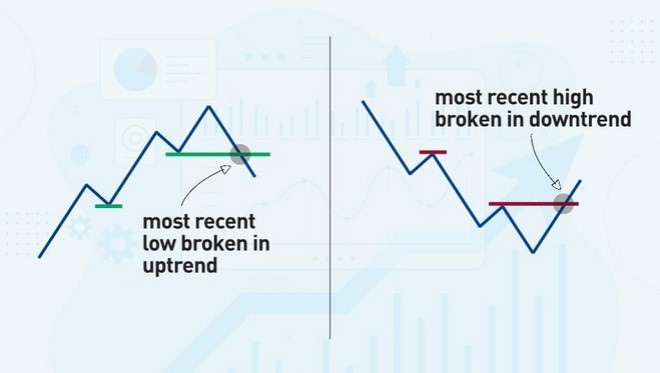

دو نوع استراحت روند وجود دارد:

شکستن پشتیبانی یا مقاومت در یک روند:

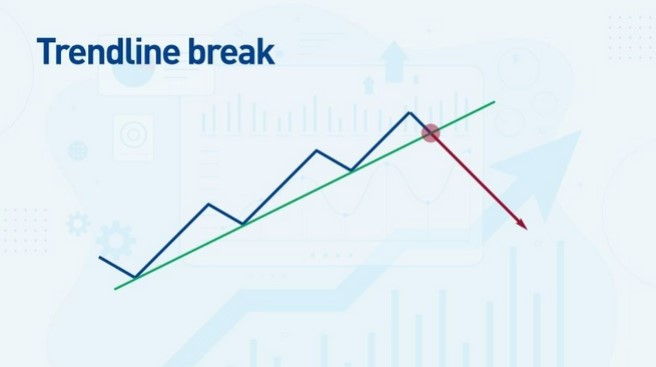

شکستن یک خط روند:

الگوهای نمودار در فارکس و یا بازارهای دیگر روش های مورد علاقه من به نقطه برگشت روند است – آن را قابل اعتماد تر از یک روند ساده شکستن به دلیل آن است که اغلب در نتیجه قیمت در حال حرکت در جهت مخالف روند قبلی است.

بیایید به برخی از انواع کلیدی الگوهای واژگونی نگاه کنیم.

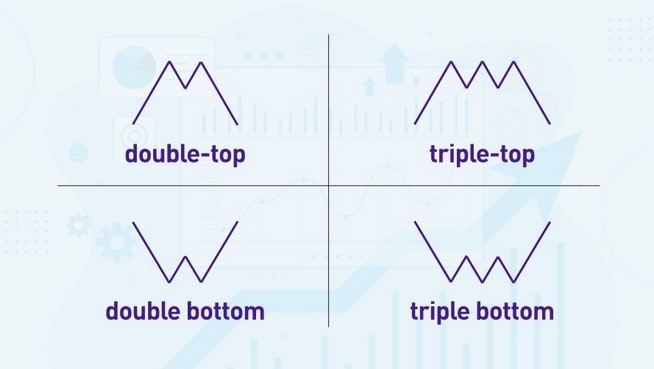

Double & Triple Tops: These are the easiest patterns in technical analysis to spot because they are the simplest.

دو گانه بالا / پایین : قیمت بازدید همان سطح دو بار به شکل پشتیبانی و یا مقاومت قبل از جهت معکوس.

سه گانه بالا / پایین : قیمت بازدید همان سطح سه بار به شکل پشتیبانی و یا مقاومت قبل از جهت معکوس.

یک سه گانه بهتر از یک بالا یا پایین دو گانه است زیرا قیمت بار بیشتر سطح را رد کرده است و احساسات قوی تری از رد را نشان می دهد.

اندازه الگو مهم است: به عنوان مثال، یک بالا دونفره بزرگتر یک سیگنال قوی تر از یک تاپ سه گانه کوچکتر است.

بیایید به نمونه ای از یک دو بالا نگاه کنیم و یک تجارت واقعی را بررسی کنیم .

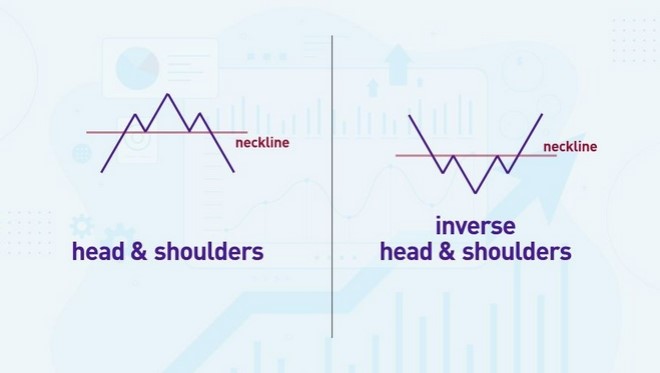

سر و شانه:

این پیچیده تر از دو یا سه برابر تاپ / پایین، ذهنی تر، و سخت تر به نقطه. خب، چرا معامله شون میکنی؟ فقط به این دلیل که الگوهای سر و شانه اتفاق می افتد، و آنها الگوهای برگشت قدرتمند هستند.

یک الگوی سر و شانه از سه تاپ تشکیل شده است، اما بالا مرکزی بالاتر از یک در دو طرف است که نشان دهنده یک سر با دو شانه در کنار آن است. معکوس این منطق برای سر معکوس & شانه با پایین پایین تر از دو شانه در کنار آن.

ضروری است که منتظر قیمت برای شکستن خط گردن برای تکمیل الگو. قبل از اینکه خط گردن بشکند، فقط یک الگوی بالقوه سر و شانه است، نه یک الگوی برگشت کامل.

در اینجا یک مثال بزرگ از الگوی سر و شانه در نمودار روزانه دلار آمریکا / دلار آمریکا است.

توجه کنید که چگونه قیمت دوباره تست خط گردن به عنوان مقاومت (مشخص شده با فلش سفید) را انجام می دهد. این فراهم می کند فرصت های ورود عالی, به خصوص آزمون مجدد دوم, چرا که آن یک نوار سنجاق نزولی سالم است.

الگوهای نمودار خوب می تواند زمان برای تکمیل طول بکشد. در این مثال، الگوی سر و شانه AUD/USD حدود 150 شمع (شش ماه) طول کشید تا کامل شود! البته در بازه های زمانی کوچکتر، زمان تکمیل به تناسب کوچکتر خواهد بود. به عنوان مثال، یک الگوی سر و شانه با همان تعداد شمعدان در یک نمودار ساعتی ممکن است چند روز طول بکشد تا کامل شود.

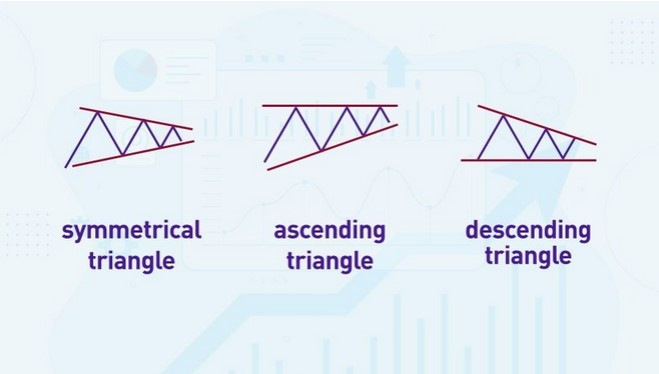

الگوهای دو بعدی: این ها معمولاً سازندهای مثلث هستند.

چیز حیله و تزویر در مورد این الگوها این است که آنها می توانند یا الگوهای استمرار، به عنوان یکی، ادامه جهت قبلی روند، و یا الگوهای برگشتی. ما باید صبر کنید تا قیمت به شکستن در یک طرف مثلث برای تعیین اینکه آیا آن را بیشتر احتمال دارد به بازگشت و یا ادامه.

در اینجا یک مثال در نمودار یورو / دلار آمریکا 4 ساعته است.

تا کنون ، من فقط در عمل قیمت خالص نگاه — بستر تجزیه و تحلیل فنی. که گفت: شاخص ها می توانند سرنخ های حیاتی برای ارزیابی جهت ارائه دهند. بیایید به پر استفاده ترین شاخص ها برای شناسایی واژگونی روند نگاه کنیم.

میانگین های متحرک:

میانگین های متحرک، یا MAs، محبوب ترین نوع شاخص در تجزیه و تحلیل فنی هستند، و معامله گران روند آنها را دوست دارند زیرا آنها به سرعت نشان می دهد که قیمت در رابطه با تکانه آن کجاست.

میانگین متحرک چگونه محاسبه می شود؟ یک میانگین متحرک میانگین قیمت بسته شدن تعداد مشخصی از شمع ها را محاسبه می کند. به عنوان مثال، یک میانگین متحرک ۱۰ دوره ای میانگین قیمت بسته شدن ده شمع آخر را محاسبه می کند و این داده ها را به عنوان یک خط رسم می کند.

انواع میانگین های متحرک:

چگونه به خواندن متوسط در حال حرکت:

با استفاده از دو میانگین متحرک: قرار دادن یک میانگین متحرک واحد در یک نمودار و تماشای تکانه قیمت در اطراف خط راه پیچیده ای برای به دست آوردن اطلاعات در مورد تکانه قیمت نیست. یک راه بهتر قرار دادن دو میانگین متحرک در نمودار است:

صلیب طلایی حرکت متوسط : محبوب در حال حرکت راه اندازی به طور متوسط 50 EMA و 200 EMA در نمودار روزانه است. این تنظیمات «صلیب طلایی» یا «صلیب گاو نر» نامیده شده اند.

در اینجا صلیب طلایی در عمل در نمودار روزانه طلا در دلار آمریکا است. اتفاقا ً دارم به گلد نگاه میکنم ولی این ربطی به اسم نداره، صلیب طلایی! می توانید تنظیمات صلیب طلایی بر روی یک جفت فارکس , سهام, و غیره استفاده کنید. صلیب طلایی در سال های اخیر یک سیگنال خرید بلند مدت بسیار موثر در شاخص S&P 500 بوده است.

صلیب طلایی در این نمودار به سادگی نشان می دهد که چگونه آن را اسیر روند صعودی طولانی با شروع در سال 2019 زمانی که 50 EMA عبور EMA 200 از زیر را انجام میدهد. این امر می توانست شما را در تجارت نگه داشته تمام راه را به آغاز سال 2021 زمانی که 50 EMA عبور زیر EMA 200، این بار از بالا.

هنگامی که شاخص های برگشت معاملات در فارکس و یا بازارهای دیگر ، من نمی خواهم به طور متوسط متقاطع حرکت مانند این توسط خود استفاده کنید — من میگویم در حمایت و مقاومت و الگوهای نمودار نگاه کنید ، اما این شاخص ها می تواند شما را به روند بالقوه جدید و یا برگشت هشدار.

سایر شاخص های برگشت روند: میانگین های متحرک تنها شاخص روند نیستند. معامله گران همچنین معمولاً از MACDها (برگرفته از میانگین های متحرک) و نقاط محوری برای شناسایی واژگونی روند استفاده می کنند.

چگونه برای شناسایی واژگونی روند با احتمال بالا اقدام کنیم؟

من این را به یک فرایند گام به گام با استفاده از ایده های تا کنون تبدیل کرده و در این مقاله نوشته ام .

گام اول: یک روند را شناسایی کنید. مطمئن شوید که روشن است، و علامت افزایش پشتیبانی اگر آن را یک مقاومت uptrend و یا سقوط اگر آن را یک آینده پایین است. این روند همچنین ممکن است خط روند روشنی داشته باشد.

گام دوم: صبر کنید تا روند بشکند. به عنوان مثال:

گام سوم. به دنبال تایید است که قیمت معکوس خواهد شد. قیمت ممکن است بلافاصله شروع به معکوس با روند جدید در محل. با این حال، یک الگوی واژگونی وجود خواهد داشت، به عنوان مثال بالا یا پایین دو/سه گانه، یا یک الگوی برگشت نمودار پیچیده تر، مانند سر و شانه یا الگوی بالا/پایین گرد.

هنگامی که معامله معکوس فارکس، اغلب سیگنال های فنی روشنی وجود دارد که روند به پایان رسیده است و یکی از جدید در حال شروع در جهت مخالف است. برو از طریق یک فرایند گام به گام از نشانه گذاری مناطق بحرانی از یک روند: پشتیبانی افقی و سطوح مقاومت و خطوط روند. هنگامی که قیمت می شکند این سطوح، که بخش از روند به احتمال زیاد بیش از. این به طور خودکار به این معنی نیست که روند معکوس خواهد شد — قیمت می تواند به پهلو برای مدت زمان طولانی برود — اما بخش قبلی از روند در حال حاضر به پایان رسید. قیمت باید تکانه جدیدی را در هر دو جهت اصلی روند یا جهت مخالف ایجاد کند.

یک الگوی واژگونی نشانه ای عالی است که تکانه جدید در جهت مخالف خواهد بود، و این فرصتی برای ورود به بازار در جهت یک روند جدید است.

چگونه واژگونی ها را تأیید می کنید؟

شما می توانید واژگونی ها را زمانی تایید کنید که روند قبلی شکسته شده و روند جدیدی شروع به حرکت در جهت مخالف کرده است.

از کدام نوع شاخص ها برای یافتن واژگونی در بازار استفاده می شود؟

میانگین های متحرک، MACDها، و Pivot Points محبوب ترین شاخص هایی هستند که برای یافتن واژگونی در بازار استفاده می شوند.

بهترین شاخص برای واژگونی ها چگونه است؟

میانگین های متحرک به طور گسترده ای برگزار می شوند تا بهترین شاخص برای شناسایی واژگونی ها باشد.

شاخص های واژگونی چه هستند؟

یک شاخص برگشتی کمک می کند تا نشان دهد که قیمت در حال معکوس کردن جهت از جهت قبلی روند است.