فارکس در ایران

فارکس در ایران

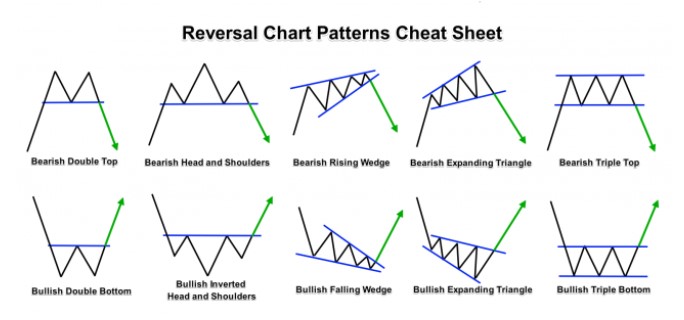

تجزیه و تحلیل نموداری در فارکس شامل شناسایی ارقام در نمودار قیمت است، این ها معمولاً از لحاظ تاریخی تکرار می شوند تا شما بتوانید در شناسایی آن ها تمرین کنید، همچنین معمولاً در ابزارها و دوره های زمانی مالی مختلف شکل می گیرند و از طریق آن ها می توان با کمی اطمینان پیش بینی کرد که حرکت قیمت بعدی در کجا دنبال خواهد شد. شاید کلاسیک ترین شکل تجزیه و تحلیل در فارکس و مطمئنا یکی از موثرترین آنها تحلیل بر اساس الگوهاست.

ارقام چارت به این دلیل شکل می گیرند که بازار نوسان می سازد و یک «تاریخچه» باقی می گذارد که به تشخیص این ارقام کمک می کند. ارقام نموداری وجود دارند که اجازه تأیید تغییرات روند، شناسایی فرصت های ورود به بازار و همچنین تعیین اهداف در قیمت ها را می دهند. ارقام نموداری در فعالیت زمانی بالا مؤثرتر هستند، اگرچه در دوره های کوتاه معمولاً بیشتر ظاهر می شوند، اما شکست آنها در تایم فریم های پایین بسیار محتمل تر است.

تجزیه و تحلیل حرکات قیمت دقیقا ً زمانی سرچشمه گرفت که نمودار قیمت ظاهر شد. اولین گراف ها بر روی کاغذ میلی متری کشیده شدند و پس از آن بود که اولین تحلیلگران متوجه شدند که برخی مناطق بر روی گراف وجود دارد که قیمت در فواصل زمانی مختلف نوسان های مشابهی انجام می دهد. معامله گران آن ها را الگوهای قیمت می نامیدند، زیرا الگوهای اول شبیه اجسام هندسی مانند مثلث، مربع یا الماس به نظر می رسیدند. با ظاهر شدن صفحه های کامپیوتری و تجزیه و تحلیل دوره های زمانی طولانی تر، الگوهای جدیدی شروع به ظاهر شدن کردند. معامله گران از الگوهای نمودار برای شناسایی سیگنال های تجاری، یا نشانه هایی از حرکات قیمت آینده، برای ورود به معامله در جای مناسب استفاده می کنند.

“مثلث”

چندین نوع مثلث مختلف وجود دارد، با این حال، همه بر اساس یک اصل هستند. در تجزیه و تحلیل فنی کلاسیک، مثلث به عنوان یک الگوی ادامه دهنده روند طبقه بندی می شود. یعنی روندی که پیش از شکل گیری مثلث در بازار بوده است ممکن است پس از اتمام شکل گیری آن ادامه یابد.

از نظر فنی یک مثلث یک کانال در حال تنگ شدن است که معمولاً در انتهای روند پدیدار می شود. اساساً مثلث زمانی حل می شود که دامنه نوسان قیمت تا حد زیادی کاهش یابد، یک تکانه به وجود می آید و قیمت به یکی از اضلاع نفوذ می کند. تجزیه و تحلیل سناریوهای شکستن مثلث رو به بالا و رو به پایین در مثال داده شده است. اگرچه مثلث الگوی ادامه دهنده است، اما احتمال آنکه الگوی برگشتی نیز باشد وجود دارد و به همین دلیل ارزش در نظر گرفتن یک سناریوی جایگزین را دارد.

هنگامی که تجارت با یک الگوی مثلث، آن را حس می کند برای باز کردن یک موقعیت خرید زمانی که قیمت، پس از عبور از خط مقاومت از الگو، رسیده است و بیش از بالا محلی، مشخص شده قبل از شکستن خط مقاومت (منطقه خرید). درآمد مورد انتظار باید زمانی تعیین شود که قیمت فاصله ای کمتر یا برابر با دامنه موج اول رقم (خرید منطقه سود) بگذرد. در این حالت، یک از دست دادن توقف را می توان در حداقل سطح محلی قرار داد که پیش از نقطه شکست خط مقاومت (توقف منطقه خرید).

یک موقعیت فروش را می توان باز کرد زمانی که قیمت به خط پشتیبانی شکل نفوذ کرده است، رسیده است، یا از طریق حداقل سطح محلی که قبل از نقطه استراحت خط پشتیبانی (منطقه فروش) فشرده شده است. درآمد مورد انتظار باید زمانی تعیین شود که قیمت فاصله ای کمتر یا برابر با دامنه موج اول رقم (منطقه سود فروش) را پشت سر گذاشته باشد. توقف از دست دادن ، در این مورد ، باید در سطح حداکثر محلی که قبل از نقطه شکست خط پشتیبانی قرار داده شده (توقف منطقه فروش).

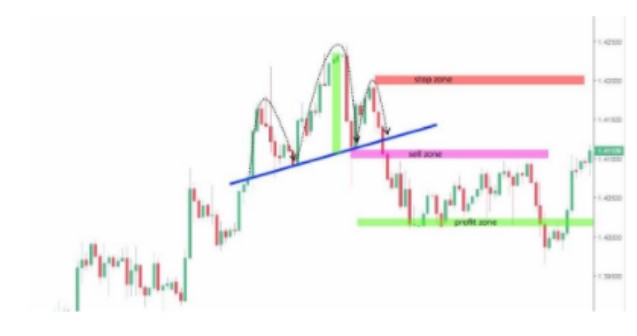

این الگو به عنوان ساده ترین الگوها طبقه بندی شده است، بنابراین احتمال اجرای مؤثر آن تا حدودی پایین تر از الگوهای دیگر است. در تحلیل تکنیکی کلاسیک، سقف دوقلو به عنوان الگوی تغییر روند طبقه بندی می شود. یعنی روندی که پیش از شکل گیری الگو در بازار بوده است ممکن است پس از اتمام شکل گیری آن تغییر کند.

شکل نشان دهنده دو ماکسیمم متوالی است که قله های آن تقریباً در یک سطح قرار دارند. الگو می تواند مستقیم و تمایل داشته باشد، در مورد اخیر باید پایه های قسمت های بالایی را که باید موازی با ماکسیمم باشد، به دقت بررسی کنید.

در تجزیه و تحلیل کلاسیک، سقف دوقلو تنها در صورتی کار می کند که روند معکوس شود و قیمت کاهش یابد، اگر قیمت به حداکثر سوم برسد، شکل به الگو سقف سه قلو تبدیل می شود.

یک موقعیت فروش را می توان باز کرد زمانی که قیمت به خط حمایت شکل نفوذ کرده است، رسیده است، یا از طریق حداقل سطح محلی که قبل از نقطه استراحت خط حمایت (منطقه فروش) فشرده شده است. بردهای مورد انتظار باید زمانی تعیین شوند که قیمت فاصله ای کمتر یا برابر با ارتفاع هر راس (منطقه سود) را پشت سر گذاشته باشد.

شکل نشان دهنده سه ماکسیمم متوالی است که ماکسیمم در سطوح مختلف قرار دارد: مرکزی باید بالاتر از دو سقف دیگر باشد و اول و سوم به نوبه خود باید حدود یک ارتفاع باشد. با این حال، برخی از تغییرات الگو زمانی که شانه ها در سطوح مختلف وجود دارد. در این الگو باید اطمینان حاصل کنیم که حداکثر مرکزی بالاتر از هر دو شانه است. یکی دیگر از ویژگی های کلیدی برای شناسایی الگو یک خط روند روشن است.

الگو می تواند مستقیم و تمایل داشته باشد، در مورد اخیر، شما باید مراقب باشید که بررسی کنید که آیا پایه های قسمت های فوقانی موازی با ماکسیمم آنها هستند یا خیر. حداقل های بین این ماکسیمم توسط یک خط روند به نام گردن به هم متصل می شوند.

یک موقعیت فروش را می توان زمانی باز کرد که قیمت به خط گردن نفوذ کرده است، رسیده است، یا از طریق حداقل سطح محلی که پیش از نقطه استراحت خط گردن (منطقه فروش) بود، فشرده شده است. درآمد مورد انتظار باید زمانی تعیین شود که قیمت فاصله ای کمتر یا برابر با ارتفاع راس مرکزی (سر) رقم (منطقه سود) را پشت سر گذاشته باشد. حد ضرر، در این مورد، باید در سطح حداکثر محلی که قبل از نقطه شکستن خط گردن و یا در سطح راس شانه دوم (منطقه توقف) قرار داده شده است.

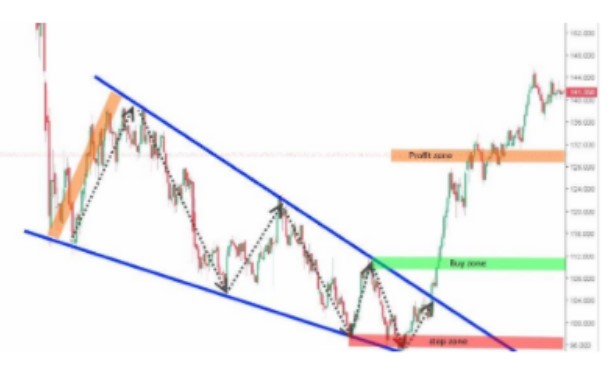

در تجزیه و تحلیل فنی کلاسیک، وج به عنوان یک الگوی تداوم روند طبقه بندی می شود.

از نظر فنی، وج، مانند مثلث یک منقبض کانالی طرفی است، اما تفاوت دیگری بین وج و مثلث اندازه آن است. معمولاً این وج بسیار بزرگتر از مثلث است و گاهی ماه ها و گاهی سال ها طول می کشد تا شکل گیرد. بنابراین در تحلیل کلاسیک وج معمولاً در جهت مخالف شکل گیری خود الگو پیاده سازی می شود، به عبارت دیگر روند تغییر می کند. یک موقعیت خرید زمانی می تواند باز شود که قیمت به خط مقاومت رقم نفوذ کرده باشد، رسیده باشد، یا از طریق حداکثر سطح محلی که پیش از نقطه شکست خط مقاومت (منطقه خرید) بود، فشرده شود.

این الگوی قیمت به عنوان ساده ترین الگوها طبقه بندی می شود، بنابراین کارایی آن به عوامل متعددی بستگی دارد. در تجزیه و تحلیل فنی کلاسیک، پرچم به عنوان یک الگوی ادامه روند طبقه بندی می شود.

الگو نشان دهنده یک عقب نشینی اصلاحی، به دنبال حرکت هدایت شده قوی است که اغلب شبیه یک کانال به نظر می رسد، در برابر روند غالب کاشته شده است. در تجزیه و تحلیل فنی کلاسیک، الگوی پرچم تنها در صورتی کار می کند که روند به سمت خود ادامه دهد. یک موقعیت خرید زمانی می تواند باز شود که قیمت به خط مقاومت نفوذ کرده باشد، رسیده باشد، یا از طریق حداکثر سطح محلی که پیش از نقطه شکست خط مقاومت (منطقه خرید) بود، فشرده شود. زاویه تشکیل شده بین روند عمدتا و کانال پرچم نباید بیشتر از 90 درجه باشد. خود کانال گل سرسبد نباید بیش از نیمی از روند قبلی را به قیمت برخواند.